Investimentos

21/02/2020 • 8 mins de leitura

Renda Fixa: entenda como funciona esse tipo de investimento

Investir o dinheiro que se tem guardado é uma das…

O termo IPCA+6% tem aparecido com frequência no noticiário sobre investimentos, esquentando o debate sobre quais são as melhores aplicações para investir.

Não é à toa: um investimento que rende 6% ao ano e corrige o capital de acordo com a inflação (IPCA) é algo que poucas aplicações financeiras conseguem oferecer – no Brasil e no mundo.

A partir de agora, vamos entender melhor o que significa IPCA+6%, quais tipos de investimento oferecem esse retorno e por que vale a pena investir. Acompanhe.

IPCA+6% ao ano é uma forma de expressar a rentabilidade de um título de renda fixa. Essa rentabilidade é composta por duas partes:

Quando um título oferece um retorno de IPCA+6% ao ano, isso significa que, terminado o prazo da aplicação, o investidor receberá seu capital corrigido pela inflação mais um retorno adicional, garantindo ganho real (acima da inflação) no investimento.

Veja um exemplo:

Suponha que você tenha investido em um título IPCA+6% ao ano e que a inflação em um determinado ano tenha sido de 4%. O rendimento do seu investimento seria:

Além do IPCA, a rentabilidade das aplicações financeiras com taxa híbrida pode ser determinada por outros índices do mercado financeiro, como:

Os títulos públicos brasileiros atrelados à inflação, como a NTN-B e o Tesouro IPCA+, estão oferecendo uma rentabilidade em torno de IPCA+6% ao ano hoje, uma taxa que costuma superar a rentabilidade da maioria dos investimentos no Brasil.

No site do Tesouro Direto, a plataforma de negociação desses títulos, é possível consultar diariamente os preços e as taxas oferecidos.

Os Certificados de Recebíveis Imobiliários (CRIs) e do Agronegócio (CRAs) são títulos de renda fixa com lastro em contas a receber de empresas que operam nesses setores.

Existem títulos com rentabilidade prefixada e pós-fixada, esta última baseada em indicadores como o CDI, o IPCA ou o IGPM (outro índice de inflação), por exemplo.

No caso dos papéis que oferecem rentabilidade formada por IPCA + uma taxa fixa, essa taxa pode até superar os 6% ao ano. Além disso, os CRIs e CRAs são isentos de Imposto de Renda (IR).

Vale lembrar, porém, que esses investimentos não são cobertos pelo Fundo Garantidor de Créditos (FGC) e costumam ter liquidez mais baixa quando comparados a outros investimentos de renda fixa (como CDBs e fundos de investimento mais conservadores).

Debêntures são títulos de dívida emitidos por empresas para captar recursos no mercado financeiro. Sua rentabilidade também pode ser prefixada ou pós-fixada, baseada em indicadores como o CDI e o IPCA.

Da mesma forma, a parte fixa da rentabilidade desses papéis pode igualar ou até superar os 6% ao ano, dependendo do nível de risco do investimento.

Existem ainda as debêntures incentivadas, que oferecem isenção de Imposto de Renda para pessoas físicas.

No entanto, esses títulos não contam com a cobertura FGC e podem apresentar maior risco de crédito e volatilidade em comparação com outras opções de renda fixa.

É importante lembrar que a rentabilidade prometida pelos títulos de renda fixa vale para as aplicações mantidas até o fim do prazo do investimento. Caso haja resgate antecipado, as condições podem mudar.

Vale sempre analisar as alternativas antes de pedir resgate e, se necessário, consultar um especialista em investimentos.

Segundo um levantamento da Quantum Finance divulgado em abril de 2024, títulos de renda fixa só ofereceram essa rentabilidade em 24% do tempo nos últimos dez anos.

Com a perspectiva de queda da Selic e da taxa de juros nos Estados Unidos, a tendência é que o retorno oferecido por esses títulos diminua.

Em muitas economias, especialmente as mais desenvolvidas, as taxas oferecidas são mais baixas.

Nos Estados Unidos, por exemplo, as taxas dos títulos públicos (Treasuries, considerados os investimentos mais seguros do mundo) estão hoje perto dos 5% ao ano. E um detalhe importante: esses títulos não oferecem atualização do capital conforme a inflação.

Historicamente, poucos tipos de investimento conseguem superar consistentemente a inflação por uma margem tão grande, o que torna uma taxa de IPCA+6% ao ano uma meta difícil de alcançar.

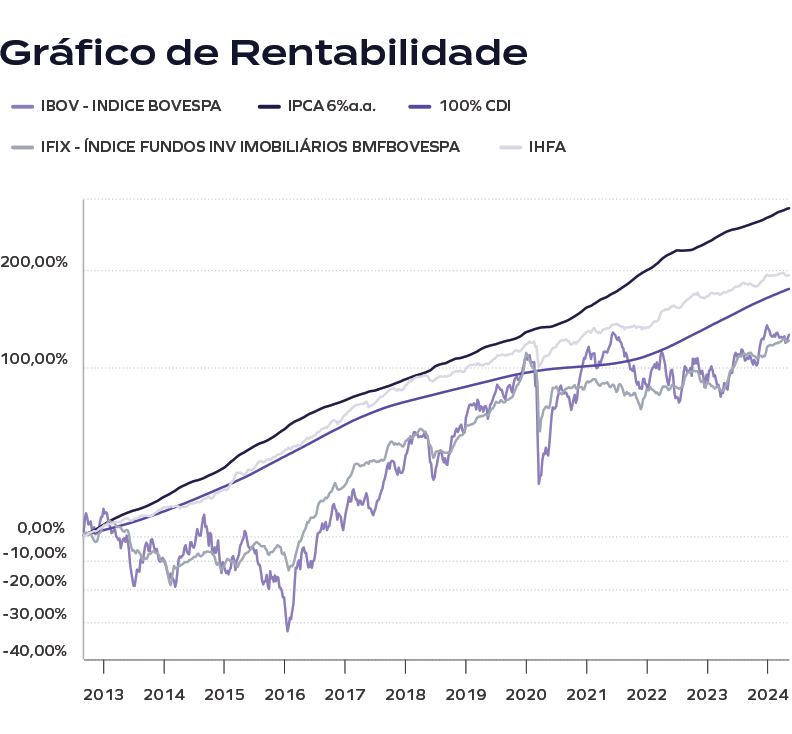

No gráfico a seguir, veja que a performance de um título IPCA + 6% a.a. superou, nos últimos dez anos:

Títulos que oferecem IPCA+6% ao ano têm retorno previsível em relação a outros investimentos, como ações, commodities (ouro, por exemplo), entre outras categorias.

E, no caso da NTN-B e do Tesouro IPCA+, os títulos têm a garantia do Tesouro Nacional, ou seja, são os investimentos mais seguros que o Brasil pode oferecer.

A maioria dos títulos de renda fixa não oferece retornos tão elevados. Títulos públicos e privados com uma remuneração tão atrativa são raros, principalmente aqueles emitidos por entidades de alta credibilidade, o que aumenta a atratividade dessas oportunidades quando elas surgem.

O mercado financeiro oferece muitas oportunidades. Vale sempre prestar atenção a essas oportunidades para entender quais delas fazem mais sentido para seu perfil e seus objetivos.

Conte com a Monte Bravo Corretora para selecionar os melhores investimentos para você e desenhar a estratégia ideal para sua família e seus negócios. Abra sua conta e descubra como ajudamos você a alcançar o próximo topo.