MB News

04/12/2020 • 8 mins de leitura

MB Experience traz inovação, política e investimentos como pautas imprescindíveis para 2021

Aconteceu nos dias 1, 2 e 3 de dezembro o…

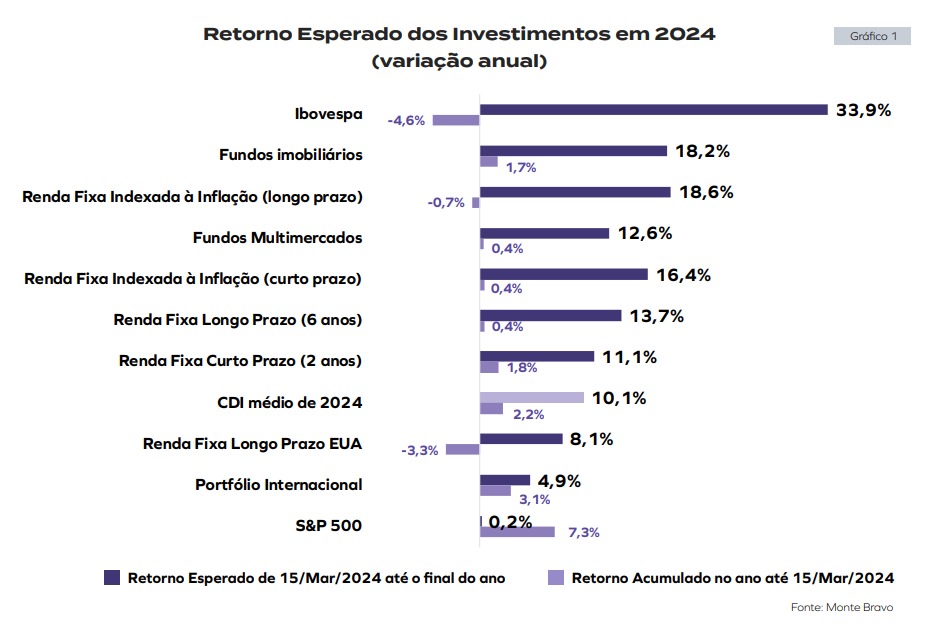

Perspectiva para os investimentos em ativos brasileiros em 2024 segue favorável diante do cenário de queda de juros nos EUA e no Brasil.

Portfólios diversificados, de acordo com o horizonte e perfil de risco do investidor, tendem a gerar ganhos bem acima do CDI nos próximos 12 meses.

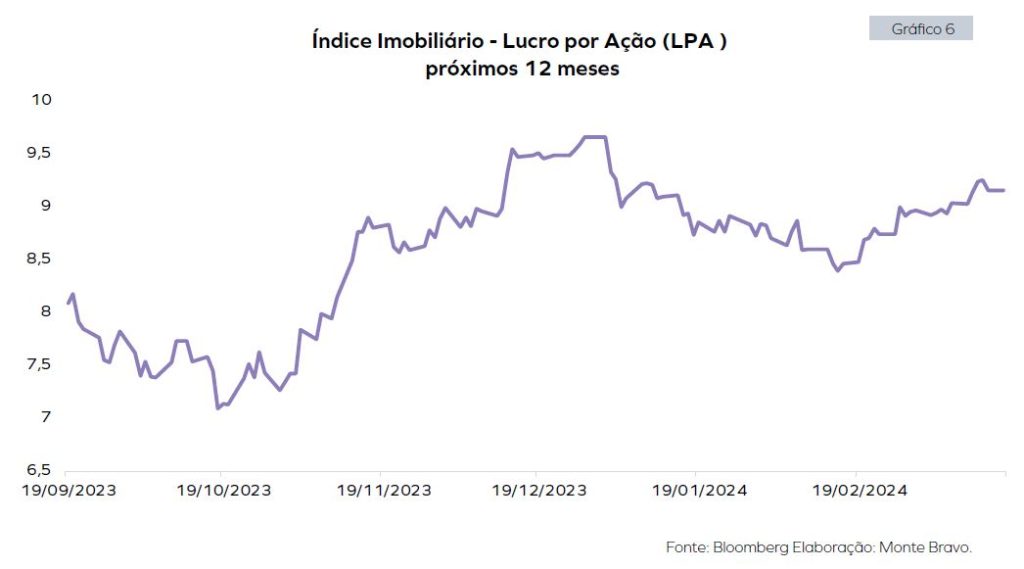

O primeiro trimestre se aproxima do final e os ativos brasileiros não deram a arrancada que esperávamos. Em 2024, o início do ano foi caracterizado pela saída dos investidores estrangeiros. Por isso, muitos dos nossos investidores estão perguntando se algo fundamental mudou e se estamos revisando nossas projeções.

A resposta direta é que a visão para o desfecho do ano segue positiva e sem mudanças nas expectativas de retorno dos ativos.

É verdade que a reavaliação do excesso de otimismo com os cortes do Fed depois da virada do ano fortaleceu o dólar e impactou negativamente os ativos emergentes. Ao mesmo tempo, no âmbito doméstico, ruídos em torno da governança da Vale e da Petrobras com repercussões sobre a percepção de risco fiscal também prejudicaram o desempenho do Ibovespa e elevaram os juros.

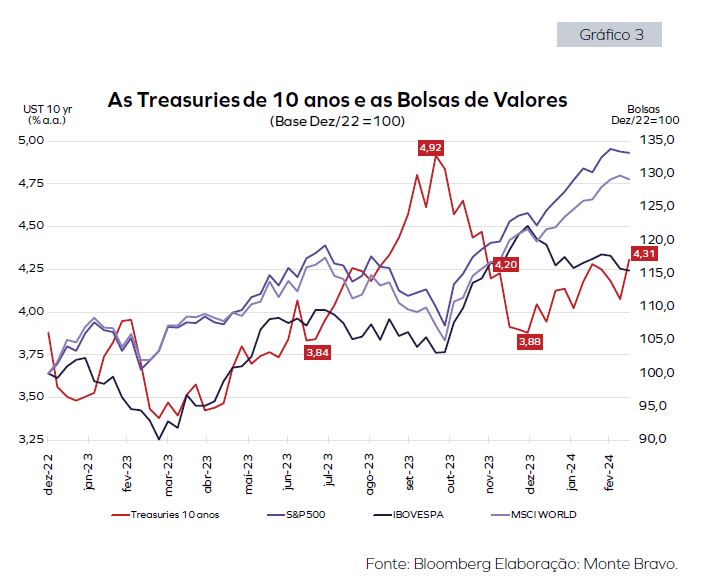

Mas o bom jogador não tira o olho da bola: o principal fator para a dinâmica dos preços dos ativos em 2024 segue sendo a distensão dos juros nos EUA. Estamos cada vez mais perto do momento em que o Fed iniciará o ciclo de cortes, o que nos permite manter a convicção de que os ativos emergentes e, em especial, os brasileiros terão uma períodos de valorização similares ao último bimestre de 2023.

Nossa visão é que o movimento recente, de alta das taxas de juros nos EUA e de queda nos preços dos ativos brasileiros, é apenas a volatilidade natural do mercado.

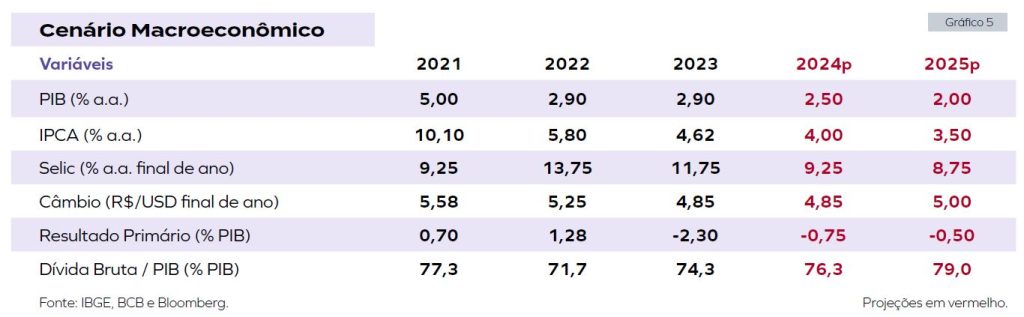

No que tange aos ruídos políticos, a retomada da economia doméstica (revisamos o crescimento do PIB de 2024 de 2,0% para 2,5%, veja detalhes na seção de economia) aliada à queda da inflação deve impulsionar uma melhora na aprovação presidencial no segundo semestre, o que tende a inibir a ânsia de gerar notícias com impacto popular.

Ao longo das últimas semanas as taxas de 10 anos do Tesouro dos EUA subiram até 4,35%, mas, uma fala de Powell afirmando que o FED “não está distante de ter a confiança necessária” para iniciar a distensão da política monetária limitou o movimento. De fato, desde fevereiro as taxas estão oscilando em um intervalo estreito, entre 4,05% e 4,35%, confirmando a queda da volatilidade que antecipamos.

Assim, o cenário global segue construtivo com a perspectiva de queda nos Fed Funds, enquanto a China cresce perto de 5%. No quadro doméstico, o risco fiscal em 2024 parece sob controle, a despeito de vários ruídos e declarações, o que deixa a pista livre para o Copom seguir reduzindo a taxa de juros até 9,25% em junho.

Assim, a despeito da volatilidade, mantemos a visão construtiva para os ativos brasileiros em 2024. O recuo recente dos preços representa uma oportunidade de agregar posições de risco de maneira diversificada nas carteiras de investimentos.

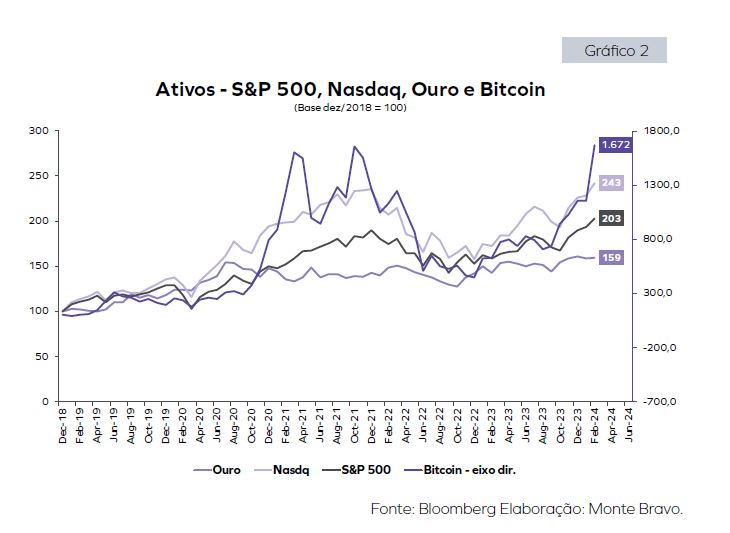

Nos EUA, a boa temporada de resultados aliado ao ânimo relacionado à inteligência artificial levaram os principais índices às máximas históricas. O mesmo ocorre com o Bitcoin e o ouro, o que parece uma indicação de que os mercados começam a descontar de forma mais clara a perspectiva dos cortes nos EUA. Ao longo do ano, o mercado foi diminuindo as apostas em cortes dos Fed Funds e, agora, o total de cortes implícitos em 2024 caiu para cerca de 70 p.b. frente a cerca de 175 p.b. no final de 2023, ainda com cerca de 60% do início ser em junho. No entanto, com o ajuste, a estrutura das expectativas está mais alinhada à postura do Fed, de modo que antevemos menor volatilidade nas Treasuries, a taxa dos títulos de 10 anos deve oscilar entre 4,0% e 4,25% nas próximas semanas e cair para faixa de 3,75% a 4,0% ao longo do segundo trimestre. Juros EUA – O mercado já deu a dica de que o início do ciclo de cortes nos EUA vai derrubar a parte longa (acima de 5 anos) da curva para menos de 4%, o que torna as aplicações pré-fixadas em USD bastante atraentes, seja nas Treasuries ou em Bonds brasileiros que pagam um prêmio em relação a estas. Ações EUA – A alta recente das ações nos EUA, com S&P500 e Nasdaq em território recorde, deixa a relação entre preços e lucros um pouco acima da média histórica, o que deve ser lido como um sinal de cautela para aplicações adicionais. O S&P 500 quase sempre passa por uma correção técnica em algum momento durante um processo de alta e o cenário de desaceleração da atividade no 2º trimestre pode ser o gatilho para isso.

No Brasil, o Copom deve seguir no ritmo de redução de 50 p.b. da taxa Selic, levando a taxa para 10,75% a.a. na reunião de março. O comunicado, provavelmente, vai reduzir o horizonte da sinalização, mas não implica uma mudança de cenário. Dessa forma, mantemos a expectativa de cortes de 50 p.b. nas próximas reuniões, levando a taxa Selic para 9,25% ao ano em julho.

O espaço para cortes adicionais, com a taxa base indo abaixo de 9,0% ao ano parece limitado face ao impulso fiscal relevante e à retomada mais forte do consumo doméstico, o que deve inibir uma queda mais forte da inflação de serviços.

No acumulado do ano, até 15 de março, os ativos brasileiros estão perdendo para o CDI de 2,30%, a exceção fica por conta do IDA-Liq, o índice que serve de referência para a rentabilidade das debêntures com liquidez, que acumula 3,4% em 2024. O Ibovespa caiu 5,50% e o dólar subiu 3%, enquanto os principais benchmarks (Glossário na página 15 explica os principais benchamrks) da renda fixa estão em: o IMA-B5+ (-1,4%), o IMA-B (+0,1%) e o IRF-M (+1,3%).

A perspectiva, no entanto, segue construtiva. E vale lembrar que horizontes curtos são péssimos guias de desempenho.

No acumulado em 12 meses, os ativos brasileiros superam com folga a inflação de 4,50% e rendem mais que o CDI de 12,60%. O Ibovespa acumula alta de 24,1%, enquanto o dólar caiu 4,7%. O benchmark dos títulos indexados à inflação longa, o IMA-B5+, subiu +16,8%, o IMA-B sobe 13,5% e o IRF-M, dos pré-fixados, tem ganho de 14,7%.

Dólar – A despeito da alta das taxas nos EUA e do ruído fiscal, o dólar não rompeu a marca de R$5,00 de forma consistente. Acreditamos que a aproximação dos cortes de Fed Funds e a sazonalidade favorável das exportações propiciem condições para uma apreciação do Real nos próximos meses, desde que o risco fiscal e o ruído político não dominem a dinâmica do risco país.

Juros Brasil – O trecho curto da curva de juros, tanto nominal quanto real, tem pouco prêmio perante o cenário base, uma vez que nossa Selic termina em 9,25% em julho. No entanto, surpresas fiscais positivas e a apreciação do câmbio podem abrir espaço para ganhos. O trecho mais longo tem a aproximação dos cortes nos EUA a seu favor, o que contribuirá para a queda das taxas por aqui, desde que o manejo da meta fiscal não implique em um aumento do risco país.

Crédito Brasil – O mercado de crédito está em plena retomada com a perspectiva de queda das taxas e representa uma oportunidade para o investidor, desde que com uma curadoria cuidadosa sobre o risco de crédito.

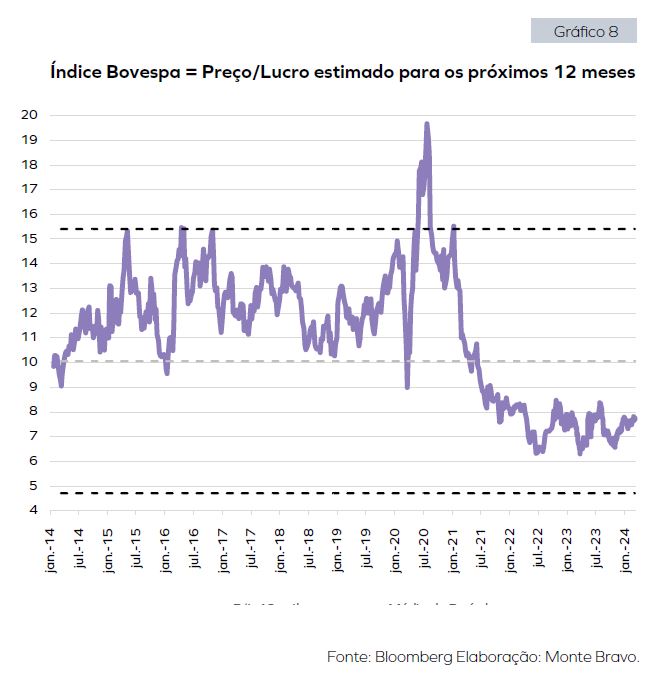

Ações Brasil – Nosso preço-alvo para o Ibovespa está mantido em 170.000 pontos. Gostamos, principalmente, das empresas brasileiras dos setores financeiro, de utilidades públicas e consumo.

A atividade global tem-se recuperado, em especial entre os emergentes. O PMI Global da indústria e de serviços registraram ganhos nos primeiros dois meses do ano, o que levou o PMI composto, que agrega os dois setores, ao maior patamar dos últimos 8 meses. A melhora tem sido liderada pelas economias emergentes, como China, Índia, Brasil, Indonésia e México. O patamar atingido pelo PMI Global composto até fevereiro é compatível com o crescimento em torno de 3.0% na margem em termos anualizados no 1° trimestre deste ano, reforçando nossa expectativa de crescimento do PIB global acelerando de 3,1% no ano passado para 3,3% em 2024.

Os indicadores recentes do mercado de trabalho americano sugerem sinais de acomodação, mas os dados de inflação apresentaram sinais mistos. Os pedidos de demissão voluntária seguem desacelerando no início do ano, indicando que o mercado de trabalho está menos aquecido. Os salários também confirmam essa tendência, e o ritmo de alta dos salários desacelerou para 4,3% em fevereiro na comparação anual, assim como os ganhos salariais dos trabalhadores que estão mudando de emprego. Além disso, a taxa de desemprego subiu de 3,7% para 3,9% na passagem de janeiro para fevereiro, devido à maior procura por emprego. Por outro lado, a trajetória da inflação foi mais pressionada no mesmo período. O núcleo do CPI de fevereiro registrou alta acima do esperado, embora os serviços tenham desacelerado na margem.

Por outro lado, o núcleo de inflação do PCE seguiu desacelerando e atingiu 2,8% na variação acumulada em 12 meses até janeiro. Entretanto, considerando o PPI e CPI de fevereiro, a expectativa é que o núcleo do PCE se mantenha estável no patamar 2,8% em fevereiro. Diante desse quadro, o FED deverá ser paciente e manter a sinalização que é preciso mais tempo para que a confiança no processo de convergência da inflação para a meta se eleva e permita que o ciclo de cortes de juros seja iniciado.

No seu depoimento no Congresso, o presidente do FED indicou que esse momento de maior confiança não está longe. Essa sinalização torna o horizonte até a reunião de junho adequado, pois permitirá que o FED acumule mais dados, e esperamos que nesse período o núcleo da inflação (PCE) esteja convergindo para um patamar em torno de 2,4% na variação acumulada em 12 meses.

Confirmando-se essa trajetória da inflação e o arrefecimento do mercado de trabalho, o FED deverá começar a reduzir os juros em 25 p.b. na reunião de junho. Mantemos a expectativa de 5 cortes de 25 p.b. ao longo deste ano, levando a taxa de juros básica para 4,25% a.a.

Na China, o governo anunciou as metas econômicas para 2024, e confirmou as expectativas. A meta de crescimento foi mantida em 5,0%, que é o mesmo patamar de 2023. Na política fiscal, a meta do déficit primário foi estabelecida em 3,0% do PIB, e as províncias poderão emitir 100 bilhões a mais de yuans em títulos em relação ao ano passado, totalizando 3,9 trilhões de yuans. Além disso, o governo fará a emissão de 1 trilhão de yuans de um novo título soberano de longo prazo para financiar investimentos. Mantemos a expectativa que a economia chinesa deverá crescer 4,7% em 2024.

A economia tem confirmado a nossa expectativa de recuperação ao longo do 1° trimestre de 2024. A indústria, o comércio e os serviços registraram em janeiro desempenhos favoráveis, em especial, nos setores ligados à economia interna. A indústria registrou alta de 3,6% em termos anuais, com os desempenhos das produções de máquinas, equipamentos, siderurgia e automóveis sendo os destaques. As vendas do varejo também surpreenderam em janeiro e os setores ligados à renda, como alimentação e vestuário tiveram forte recuperação.

Considerando esses resultados, a nossa expectativa de crescimento do 1° trimestre foi revista de 0,3% para 0,8% na margem, e reforça nosso cenário que a demanda doméstica deverá liderar o crescimento desse ano. Considerando a surpresa da robustez da demanda, o mercado de trabalho aquecido e os efeitos defasados dos cortes de juros que impactarão a economia ao longo do ano, revisamos a projeção para o crescimento do PIB de 2024 de 2,0% para 2,5%.

A dinâmica da inflação no início do ano requer cautela na condução da política monetária. A resiliência da inflação de serviços tem-se refletido na dinâmica do seu núcleo, que permanece em patamares elevados, como resultado do mercado de trabalho aquecido e dos mecanismos de indexação de vários preços do setor de serviços. A desinflação segue ocorrendo no setor de bens, em especial, em bens semi e não duráveis, mas o aquecimento da demanda doméstica deverá limitar a contribuição desinflacionária desse grupo para o IPCA de 2024.

Conforme o ciclo de corte de juros avança e o horizonte da política monetária passa a dar mais peso para 2025, a trajetória do crescimento e a ociosidade remanescente na economia passam a ser importantes para definir o orçamento da redução de juros pelo Banco Central. Considerando que a economia já tem indicado recuperação do mercado de trabalho nos últimos trimestres e boa parte da desinflação de bens já ocorreu, a cautela na condução da política monetária passará a ser requerida. Portanto, a taxa Selic deverá ser reduzida no ritmo de 50 p.b. até a reunião de julho com a taxa terminal de 9,25% a.a.

A arrecadação tem surpreendido favoravelmente no início do ano resultado das medidas de tributação dos fundos exclusivos e offshore, assim como a melhora da atividade da economia. A receita observada acima do esperado propiciou a postergação da mudança da meta de superávit primário no relatório bimestral de março, e provavelmente, deverá ocorrer somente na revisão de maio. Apesar da melhora da arrecadação do crescimento de 2,5% em termos reais das despesas ao longo do ano deverá exigir a mudança da meta de resultado primário, pois os ganhos de arrecadação não poderão compensar a diferença em torno de 1,0% do PIB entre o patamar das despesas e das receitas em proporção do PIB, que foi observada no final de 2023. Portanto, mantemos a expectativa de déficit primário de 0,8% do PIB e a dívida bruta subindo 2 p.p. e atingindo 76,3% do PIB ao final de 2024.

O setor externo segue como o fundamento mais robusto da economia nesse momento, conjugando saldo comercial forte, déficit em conta corrente baixo, entrada significativa de investimentos diretos e patamar de reservas internacionais elevado. Esse quadro reforça a robustez da economia e mantém a taxa de câmbio bem-comportada. Mantemos a expectativa de saldo comercial de US$ 79,6 bilhões, o que resultará em déficit em conta corrente, que representa as obrigações do país com o resto do mundo, de US$ 32,4 bilhões (1,4% do PIB). Esse déficit em conta corrente deverá ser financiado com folga pela entrada de US$ 75 bilhões de investimentos diretos na economia. Considerando esse quadro favorável das contas externas, mantemos nossa expectativa que a taxa de câmbio poderá apreciar nos próximos meses para o patamar próximo de R$ 4,70 por dólar e terminar o ano em torno de R$ 4,90 por dólar.

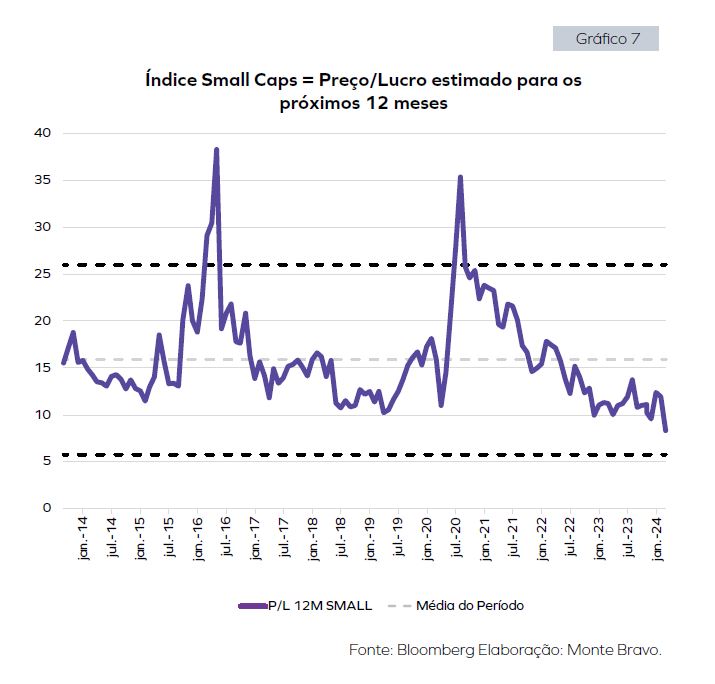

O mês de fevereiro foi positivo para o Ibovespa com o Índice se valorizando 0,99% no mês e diminuindo sua retração no ano para 3,85%, boa parte da valorização no mês pode ser explicada pela performance de Grandes Bancos e Commodities (excluindo Vale e Petrobras), que inclusive foram duas das maiores detratores de performance. Já o Índice de Small Caps teve uma performance positiva, porém em menor grau, subindo 0,47% e melhorando ligeiramente sua performance no ano.

O mês de fevereiro contou com a aceleração na divulgação dos números fechados do 4T23 e ano fechado de 2023, com grandes empresas divulgando seus números, com grande destaque para os bons resultados apresentados por Itaú e Weg. Em linhas gerais, os números que vêm sendo apresentados têm sido ligeiramente superiores ao que nós e o consenso esperavam, e o mais importante, nos deixam confiantes para nossa tese de crescimento de lucros para 2024 e, principalmente, 2025.

Continuamos não enxergando nenhuma mudança estrutural para o nosso cenário e continuamos com perspectivas positivas para ativos de risco em geral, e para Bolsa Brasileira em particular. Nossa crença na performance da bolsa brasileira vem do fato que apesar da performance positiva de 2023, ainda temos negociado com múltiplos abaixo de nossa média histórica e abaixo de nossos principais concorrentes. Mantemos nosso target de 170.000 pontos para o Índice, porém gostaríamos de destacar que em nossas projeções não conseguimos mensurar possíveis interferências externas na governança das empresas que tem percentual relevante no Índice, então caso esses episódios impactem sobremaneira esses papéis teríamos um target menor.

Feito esse aviso, apesar de entendermos que esse risco existe, ele não nos parece, por ora, como sendo algo que contamine nossa visão construtiva para o crescimento econômico e nem para outras variáveis chaves como juros e inflação.

Com uma economia crescendo e as variáveis macro controladas nos mantemos confiantes em teses que podem se beneficiar desse cenário.

Revisitando nossa Carta Mensal de Janeiro, continuamos bastante construtivos com teses que se beneficiam de juros mais baixos com destaque para Construção Civil, Bancos e Cíclicos Domésticos.

Temos acompanhado uma posição muito pequena dos investidores na tese de Construção Civil, entendemos que esses papéis adicionam mais volatilidade dentro das Carteiras, porém estamos confiantes em nossa tese: (i) continuidade/ melhora do resultado das empresas que tem foco de atuação no Minha Casa Minha Vida (ii) FGTS Futuro diminuindo a necessidade de financiamento proprietário de clientes pelas Incorporadoras e aumentar as conversões de vendas (iii) diminuição da alíquota efetiva dos projetos da Faixa 1. Como risco temos a volta do julgamento pelo STF da remuneração que deve ser aplicada às contas do FGTS, porém mesmo no pior dos cenários, ainda vemos o Fundo tendo recursos pelos próximos 10 anos pelo menos.

Após os últimos acontecimentos gostaríamos de reforçar nossa preferência pela exposição em empresa de Óleo e Gás através das outras empresas do setor, estamos confiantes na tese de PRIO que mistura uma empresa em fase de maturação e geração de Caixa com crescimento, que hoje está “travado” pela demora da aprovação ambiental para exploração de Wahoo. Uma tese que sempre gostamos e tem se mostrado bastante desafiadora foi a 3R, porém temos gostado bastante dos últimos resultados que vêm apresentando uma melhora considerável no operacional, e que agora tem uma proposta de fusão que nos parece transformacional ao juntar suas operações onshore com a Petrecôncavo.

O mercado brasileiro continua nos parecendo “barato”, porém sabemos que no mercado o barato pode continuar barato por muito tempo, ou em alguns casos pode até ficar mais barato, então apesar de ser positivo, não basta apenas estar, é necessário que existam catalisadores para que o mercado compre essa tese, e acreditamos que nossas teses principais continuam valendo: (I) queda na taxa básica de juros (II) cenário global benigno para classes de ativos de maior risco (i.e., renda variável) e (iii) revisão para cima do lucro das empresas.

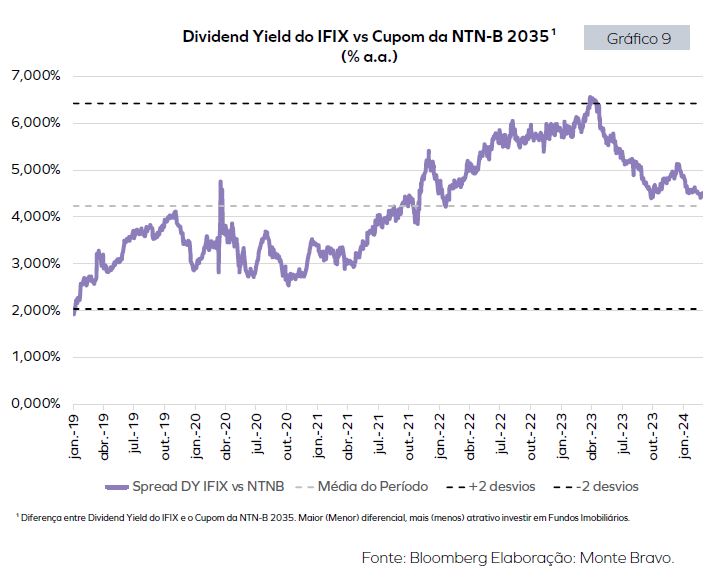

O IFIX, principal índice de fundos imobiliários do Brasil, registrou uma alta de 0,79% em fevereiro de 2024, acumulando uma alta de 1,41% no ano. Apesar das últimas altas, ainda enxergamos o IFIX entregando um retorno em dividendos interessantes, e um spread em relação a NTNB ligeiramente acima da média histórica.

Continuamos vendo o mercado de ativos bastante movimentado com diversas transações nas mais diversas classes, gostaríamos de destacar os FIIs de Shopping que continuam em sua campanha de alocação de recursos pós-emissões e reciclagem de ativos. É importante deixar claro que parte dos dividendos, que têm sido distribuídos por alguns Fundos desse segmento, estão distribuindo ganhos de capital de ativos vendidos.

Portanto, é importante nos mantermos atentos para entender quanto da distribuição de dividendos vem da Geração de Caixa Operacional (Aluguéis) e o que é Geração de Caixa proveniente da venda de ativos.

O segmento de Lajes Corporativas continua apresentando bons resultados operacionais, a maioria dos ativos que acompanhamos de perto tem conseguido fazer um excelente trabalho na redução de sua vacância e aumento do aluguel cobrado por m². Ainda conseguimos encontrar alguns ativos que tem “compra” de vacância interessante. Porém esses ativos estão fora do eixo da Faria Lima, o que representa um desafio para a gestão, pois é preciso adotar uma carência maior ou ser mais criativo. Alguns gestores têm entregue lajes mobiliadas e prontas para uso, ambas estratégias têm sido bem-sucedidas.

Esperamos que o ano de 2024 seja mais agitado para os Fundos Listados de Lajes, com maiores movimentações e possíveis emissões, gostaríamos de salientar que existe uma estratégia de compra de ativos parceladas por Fundos que estão sendo listados agora que merece bastante atenção. A compra dos ativos acontecesse de maneira parcelada, então a partir de D+0 você tem a entrada dos aluguéis, porém com o pagamento sendo diluído no tempo, então temos um descasamento entre ativo e passivo, o que de cara permite a distribuição de dividendos em patamares acima da real capacidade do Fundo, entendemos que essa estratégia se bem executada é benéfica para os cotistas, porém existem riscos, e é importante monitorá-los.

Os fundos de recebíveis têm voltado a ter uma distribuição mensal de dividendos mais elevada, conforme prevíamos já que boa parte das carteiras hoje tem como indexadores o IPCA que voltou a subir nos últimos meses e “engorda” a receita distribuída pelos fundos. Além disso as novas medidas do Conselho Monetário Nacional (CMN) que trouxeram maiores exigências para lastros de operações com Recebíveis Imobiliários deve trazer maior demanda pelos ativos já existentes, com maior demanda e uma oferta limitada esperamos que os gestores consigam auferir ganhos de capital dentro de suas carteiras e assim distribuir algum dividendo não recorrente.

Continuamos com nossa tese de que o ano de 2024 deve ser bastante positivo para os Fundos Imobiliários. Os fundos de Tijolo devem continuar sendo beneficiados pelo cenário de melhora de resultados (redução de vacância, aumento do aluguel por m², venda de ativos não core) e pela queda da Selic que vai possibilitar a compressão do cap rate, ou seja, vai tornar o carrego dos dividendos mais atraente versus ativos atrelados ao CDI. No que tange aos fundos de Recebíveis um IPCA médio de 0,30% a 0,40% ao mês possibilita dividendos menos voláteis e cria perspectiva de ganho sobre o CDI.

Ter uma carteira diversificada continua sendo nossa principal recomendação para todos os investidores com foco em uma curadoria cuidadosa dos gestores.

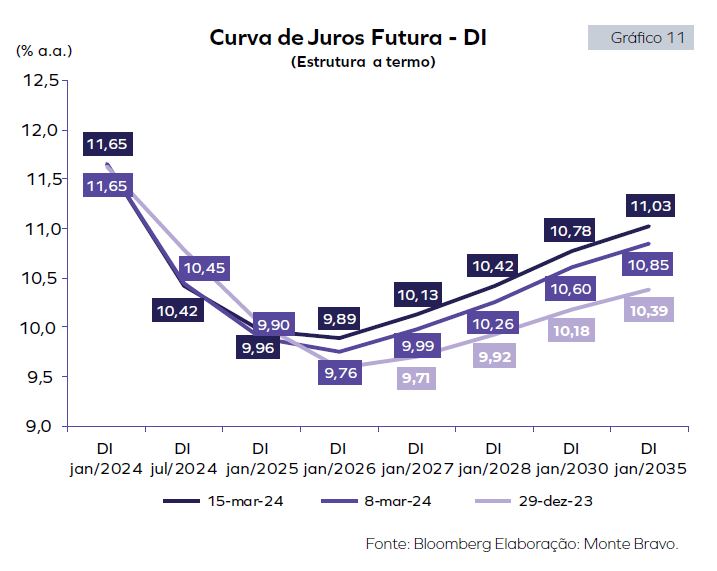

As curvas de juros futuras no mercado doméstico e internacional sofreram um aumento substancial na primeira quinzena de março refletindo as surpresas de inflação e os dados de atividade melhores que o esperado. Esse movimento se refletiu na revisão das expectativas de mercado em relação ao início e ao tamanho do ciclo de cortes de juros pelo FED e, no caso do Copom, a revisão ocorreu na expectativa sobre o nível final de juros.

Considerando o fechamento da última semana, a curva de juros futuras doméstica precifica uma taxa de juros terminal em torno de 9,65% a.a., o que embute um prêmio em relação ao nosso cenário de 9,25% a.a. No caso das curvas de juros futuras dos EUA, após o otimismo exagerado do início do ano, os juros futuros também estão questionando o momento do primeiro corte de juros e o montante do ciclo de cortes. Após os dados de inflação mais pressionados, os juros futuros estão com cerca de 50% de chance de corte em junho e somente 72 p.p. de cortes até dezembro, ficando inclusive abaixo da última projeção divulgada pelo de FED em dezembro de 75 p.b. de cortes até o final desse ano.

Considerando que não houve alteração no cenário de juros tanto em relação ao FED quanto ao Copom, após o movimento recente da curva de juros, o mercado passou a ter prêmios atrativos frente a esse cenário. O mercado doméstico de renda fixa possui prêmios em especial na parte mais longa da curva de juros, pois com uma taxa Selic de 9,25% a.a., as taxas longas têm potencial de gerar ganhos de capital relevantes.

Além disso, a elevação das taxas de juros de longo prazo dos EUA e as incertezas fiscais seguem impactando os cupons dos títulos indexados à inflação de prazo mais longo. O IMA- -B5+, que é o benchmark dos títulos de inflação com vencimento acima de cinco anos, tem um cupom médio de 5,80% a.a., indicando um prêmio para as incertezas do cenário. Avaliamos que esses cupons têm um potencial de convergir para taxas em torno de 5,0% a.a. no segundo semestre confirmando-se o cenário base, o que geraria um ganho de capital interessante nesses títulos (ágio), que juntamente com o carregamento do cupom dos papéis e da correção do indexador (IPCA) deverá resultar em ganhos acima do CDI médio do ano.

As mudanças na legislação anunciadas com relação às regras para a emissão de títulos isentos, como CRA, CRI, LCA, LCI e LIG, tornaram os créditos privados com boa nota de rating e que pagam prêmios sobre o benchmark mais atrativos.

Como temos salientado, avaliamos favoravelmente os créditos privados com boa avaliação de rating e que pagam prêmio, em especial, quando os títulos são isentos, o ganho se torna ainda mais atraente. Esses créditos são alocações atraentes para se investir em 2024, pois além do prêmio embutido acima da curva pré-fixada de mercado de maturidade equivalente, esses títulos deverão ter ganho de capital nos títulos com benchmark IPCA ou pré-fixado.

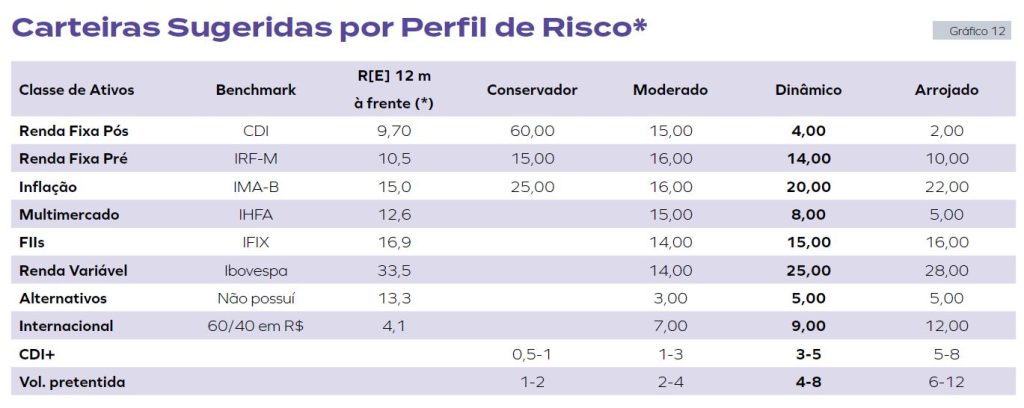

A Carteira Recomendada é uma sugestão genérica de alocação para um dado perfil de risco e horizonte de investimentos. Cada indivíduo tem uma realidade singular no que tange à aversão ao risco, necessidade de liquidez, horizonte de investimento, situação patrimonial, planejamento da aposentadoria que requerem uma conversa detalhada para serem avaliados.

A principal mensagem do exercício de alocação é a necessidade de diversificar investimentos, i.e., construir uma carteira com diferentes tipos de investimentos que tenham desempenhos pouco relacionados entre si.

A ideia por trás disso é reconhecer que cada investimento se comporta de maneira diferente ao longo do tempo. Portanto, o objetivo é montar uma cesta que maximize os retornos dentro do seu nível de conforto com o risco, mas que também minimize o risco para cada patamar de retorno alvejado.

Resumindo, a diversificação e o acompanhamento regular são essenciais para garantir que sua jornada financeira seja o mais satisfatória possível, proporcionando descobertas e experiências enriquecedoras ao longo do tempo. E quando sentir necessidade de uma orientação nessa jornada, estamos aqui para ajudar a traçar o melhor roteiro para você.

(*) R[E] 2024* é o retorno esperado no ano calendário de 2024. IFIX é Índice de Fundos Imobiliários da B3 cujo objetivo é ser o indicador do desempenho médio das cotações dos fundos imobiliários. No nosso exercício de projeção, o retorno esperado inclui dividendos mensais médio de 85% do CDI isentos de IR.

(**) O objetivo é fornecer uma referência para uma carteira de investimentos diversificada para 4 perfis genéricos no horizonte de 3 anos. É essencial que essa sugestão seja aprofundada numa conversa entre Assessor e cliente, pois necessidades específicas de liquidez e outras questões individuais somente podem ser capturadas numa conversa pessoal.

(***) O retorno expresso em CDI + é um objetivo perseguido em janelas longas de tempo, não se configurando como promessas de rentabilidade.

Na nossa sugestão de alocação, utilizamos o portfólio 60/40 como referência para o investimento no exterior, esta breve seção vai contar a origem deste benchmark.

O portfólio 60/40 é uma estratégia de investimento muito popular nos Estados Unidos que aloca 60% em renda variável (ações) e 40% em Bonds (títulos de renda fixa) e que acabou se tornando a referência dos investidores de perfil moderado, i.e., aqueles que buscam diversificação e crescimento gradual do patrimônio.

A origem remonta à dissertação seminal de Harry Markowitz, “ Modern Portfolio Theory” de 1952, o trabalho que introduziu o conceito de “fronteira eficiente” e destacou a importância da diversificação na redução do risco do portfólio, apontando a necessidade de combinar ativos com diferentes características e baixa correlação.

Vale enfatizar que esses números específicos – 60% em ações e 40% em títulos; não são escritos na pedra ou possuem um significado transcendental. Trata-se apenas um ponto de partida conveniente e não uma prescrição exata. O importante é que, dada a correlação negativa entre as ações e os títulos de renda fixa, a proporção representa bem o princípio da diversificação.

Markowitz, que viria a ser laureado com o prêmio Nobel de Economia em 1990, sempre enfatizava que a prescrição essencial é “Não coloque todos os seus ovos em uma cesta. Diversifique rigorosa e sistematicamente entre ações e títulos e faça isso a longo prazo.” (…) “o que fiz foi muito mais complicado do que isso, mas o conceito básico é que se todos os seus investimentos forem similares e algo ruim acontecer com um deles, você estará, em apuros. Não deixe isso acontecer com você.”

Nossa modelagem de Carteira Sugerida é uma aplicação concreta das técnicas de otimização de portfólio de Markowitz, usando as classes de ativos brasileiras e internacionais.

Sabemos que a maioria dos investidores não tem ativos no exterior, mas queremos chamar atenção para os benefícios de tal exposição. O dólar é um dos melhores fatores de diversificação, pois tem uma correlação negativa com os preços dos ativos domésticos – o que praticamente assegura um ganho nos momentos em que a bolsa cair mais fortemente. Na prática, o 60/40 tornou-se popular no final do século 20 sob a premissa de que, em especial nos EUA, os investidores de longo prazo devem favorecer o mercado de ações em relação aos títulos porque as ações têm um potencial de crescimento maior, mas os títulos oscilam menos e são mais seguros.

O desempenho histórico do portfólio 60/40 tem sido impressionante. Durante décadas, essa estratégia tem proporcionado retornos sólidos aos investidores, ao mesmo tempo em que oferece uma certa proteção em períodos de turbulência nos mercados de ações.

Usando o S&P500 como referência para as ações e o ETF Treasury 7-10 Year que tem as emissões do Tesouro dos EUA com prazo entre 7 e 10 anos para compor o portfólio 60/40, temos que nos 12 meses encerrados em março, o 60/40 entrega uma rentabilidade de 15,7%.

Nos últimos 10 anos, o 60/40 teve uma média anual de retorno de 6,4%, mas este período incluí ano de 2022 em que o portfólio perdeu 17,8%, pois as ações caíram 19,4% e os Bonds perderam 17,6% – a queda simultânea de ações e bonds nos EUA é um evento considerado raro.

Na média dos últimos 44 anos, o 60/40 teve um desempenho anual médio de 9,6% com uma volatilidade de 9,5%, uma ótima relação de risco e retorno.

Assim, ao longo de vários ciclos de mercado, o portfólio 60/40 demonstrou sua resiliência e capacidade de suportar diferentes condições devido à correlação negativa entre os dois ativos. Em períodos de crescimento mais forte, a parcela de ações impulsiona os retornos, enquanto a alocação em títulos suaviza as perdas durante as recessões.

Uma das principais vantagens do portfólio 60/40 é sua simplicidade e facilidade de implementação. Mesmo para investidores iniciantes, essa estratégia oferece uma maneira direta de construir um portfólio bem equilibrado, sem a necessidade de um conhecimento profundo do mercado financeiro.

Além disso, o portfólio 60/40 oferece uma boa combinação de crescimento e preservação de capital. Enquanto as ações proporcionam potencial de valorização a longo prazo, os títulos fornecem uma fonte de renda estável e proteção contra grandes perdas.

Converse com seu assessor, pois investir no exterior melhora a relação de risco e retorno da sua carteira e é muito mais simples do que você imagina.

O IMA – Índice de Mercado ANBIMA é uma família de índices que representa a evolução, a preços de mercado, da carteira de títulos públicos emitida pelo Tesouro Nacional e serve como benchmark para a renda fixa no Brasil. O IMA-B é o benchmark de todos os títulos indexados à inflação. IMA-B5 é o benchmark dos títulos indexados à inflação com prazo de até 5 anos. IMA-B5+ é o benchmark dos títulos indexados à inflação com prazo acima de 5 anos. IRF-M é o benchmark de todos os títulos pré-fixados a parcela prefixada. Pré de 5 anos é o benchmark dos títulos públicos prefixados sem cupom com vencimento fixo de 5 anos. O IDA-liq é o Índice de Debêntures Anbima Liquidez e serve como referência para acompanhar o mercado de debêntures líquidas. Magnificente Seven – O grupo é composto por Alphabet (GOOGL), Amazon (AMZN), Apple (AAPL34), Meta (M1TA34), Microsoft (MSFT34), Nvidia (NVDC34) e Tesla (TSLA), e representa setores de tecnologia, comunicação e consumo discricionário.