Análise

08/05/2024 • 3 mins de leitura

Monte Bravo Analisa | Copom reduz taxa Selic para 10,50% a.a.

Após a reunião desta quarta-feira (08), O Comitê de Política…

📄 Para conferir a análise em formato PDF, clique aqui.

Conforme nossa expectativa, o Comitê de Política Monetária do Banco Central (Copom) elevou a taxa Selic em 50 pontos base, para 14,75% ao ano. De acordo com o comitê, a decisão foi unânime.

No Comunicado, o Copom justificou a decisão da seguinte forma:

O ambiente externo mostra-se adverso e particularmente incerto em função da conjuntura e da política econômica nos EUA, principalmente acerca de sua política comercial e de seus efeitos. A política comercial alimenta incertezas sobre a economia global, principalmente no que tange a magnitude da desaceleração econômica e sobre o efeito heterogêneo no cenário inflacionário entre os países, com repercussões sobre a condução da política monetária.

A atividade e o mercado de trabalho ainda têm apresentado dinamismo, mas observa-se uma incipiente moderação no crescimento.

A inflação e medidas subjacentes: mantiveram-se acima da meta para a inflação.

As expectativas de inflação para 2025 e 2026 apuradas pela pesquisa Focus permanecem em valores acima da meta — situando-se em 5,5% e 4,5%, respectivamente.

As projeção de inflação para o ano de 2026, atual horizonte relevante de política monetária, situa-se em 3,6% no cenário de referência.

Fatores de risco estão mais elevados do que o usual. Entre os riscos de alta para o cenário inflacionário e as expectativas de inflação, destacam-se: (i) desancoragem das expectativas de inflação; (ii) maior resiliência da inflação de serviços do que a projetada, em função de um hiato do produto mais positivo; e (iii) uma conjunção de políticas econômicas externa e interna que tenham impacto inflacionário maior que o esperado. Entre os riscos de baixa, ressaltam-se: (i) uma eventual desaceleração mais acentuada da atividade econômica doméstica; (ii) uma desaceleração global mais pronunciada, decorrente do choque de comércio; e (iii) redução nos preços das commodities com efeitos desinflacionários.

O Comitê também segue acompanhando com atenção os desenvolvimentos da política fiscal.

O cenário segue marcado por expectativas desancoradas, projeções de inflação elevadas, resiliência na atividade econômica e pressões no mercado de trabalho — o que prescreve uma política monetária em patamar contracionista por um período prolongado para assegurar a convergência da inflação à meta.

Para a próxima reunião, o cenário de elevada incerteza, aliado ao estágio avançado do ciclo de ajuste e seus impactos acumulados ainda por serem observados, demanda cautela adicional na atuação da política monetária e flexibilidade para incorporar os dados que impactem a dinâmica de inflação.

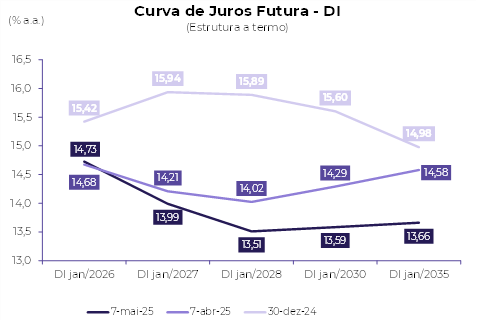

O Copom elevou a Selic para 14,75% a.a. No entanto, as menções à incerteza elevada, ao estágio avançado do ciclo de alta dos juros, às defasagens, à necessidade de cautela ao patamar contracionista dos juros por um período prolongado sancionam nossa expectativa de que o ciclo de aperto esteja encerrado.

Os juros estão em patamar restritivo e, com a esperada desaceleração da atividade a estabilidade do dólar, as expectativas devem estabilizar ao mesmo tempo em que a inflação segue cadente em direção à meta. Isso acontecerá, porém, em um horizonte mais longo do que o estabelecido no mandato do BC.

A escalada na política tarifária de Trump resultou em um cenário de incertezas e retaliações por parte dos principais parceiros comerciais dos EUA. O Fed deve esperar mais alguns meses, mas nossa expectativa é de que as expectativas fiquem ancoradas e que o Fed faça três cortes de 50 p.b. no segundo semestre.

A nova configuração do cenário global tem um dólar mais fraco e traz uma desaceleração da economia mundial. Esses dois elementos jogam a favor de uma inflação menor no Brasil e contribuem para fluxos táticos para a renda fixa.

O Brasil segue com fundamentos macroeconômicos frágeis, em um ambiente de política fiscal excessivamente expansionista que força o Banco Central a adotar uma política monetária dura e contracionista para conter a inflação. Esta é uma combinação absolutamente disfuncional.

Paradoxalmente, o cenário de maior incerteza nos EUA produziu uma realocação das carteiras globais e trouxe interesse e fluxo para economias emergentes. Assim, o Brasil saiu marginalmente beneficiado.

O quadro de desaceleração global é desinflacionário. Isto gera fluxo para renda fixa no mundo inteiro e, em termos de juros, o Brasil é destaque. Essa dinâmica gera um quadro mais construtivo para os ativos brasileiros e, por isso, revisamos para cima a expectativa de retorno dos ativos brasileiros.

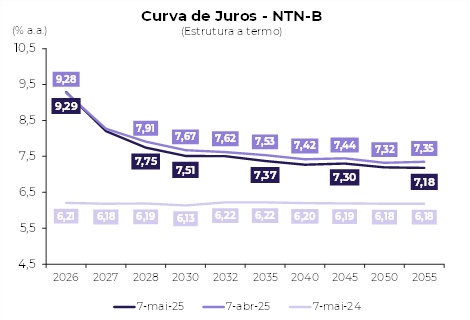

A proximidade do fim do ciclo de alta dos juros no Brasil já derrubou a taxa dos prefixados, enquanto os títulos indexados à inflação ficaram atrasados.

A dinâmica global cria um ambiente favorável para ativos brasileiros, apesar do risco fiscal e da queda de popularidade do governo. Faz sentido manter uma carteira diversificada, aumentando um pouco a exposição ao risco.

O CDI projetado de 14,30% para os próximos 12 meses resulta em um juro real de 8,69% ante um IPCA projetado de 5,20% até abril de 2026.

Renda fixa: O câmbio médio do ano deve ficar abaixo de R$ 6,00, o que melhora a perspectiva de inflação e contribui para o fechamento das curvas de juros. As NTN-Bs parecem atrasados em relação aos demais ativos — dólar, bolsa e prefixados — e a tendência é que apresentem uma recuperação.

Ações: Os fluxos decorrentes do quadro global mais ameno nos fizeram revisitar o potencial de alta do Ibovespa para os 150.000 pontos em 2025. A proteção com opções de bolsa está barata por causa dos juros e da queda da volatilidade.

Fundos imobiliários: Foco na alocação em fundos de recebíveis por conta do carrego e de lajes para um ganho de capital em um horizonte maior.

Crédito: Carrego de ativos de crédito está atraente, mas é necessário foco na qualidade.

Ativos em dólar: O quadro global mais ameno permite imaginar que a taxa de câmbio para o final de 2025 fique em R$ 6,00 por dólar.